Новини у сфері аграрного та земельного права

Останні декілька тижнів стали плідними на законодавчі зміни для агросектору, зокрема, у сфері земельних відносин. Тому команда практики земельного та аграрного права EVERLEGAL на чолі з радником Світланою Тетерею підготувала короткий огляд запроваджених та очікуваних законодавчих змін, з якими можна ознайомитись нижче.

1. Верховною Радою України прийнято законопроєкт № 7532, яким удосконалено правове регулювання вчинення нотаріальних та реєстраційних дій при набутті прав на земельні ділянки сільськогосподарського призначення.

02.05.2023 року Верховна Рада України нарешті внесла довгоочікувані зміни до законодавства щодо відчуження земельних ділянок с/г, які були необхідними для виправлення недосконалостей процедур відчуження земельних ділянок с/г призначення. Наразі цей законопроєкт ще чекає на підпис Президента.

Серед прийнятих змін варто відмітити про такі:

(1) відтепер площа земельних ділянок с/г призначення, що належать на праві спільної сумісної власності подружжю, враховується у загальній площі земельних ділянок с/г призначення, якими володіє лише той з подружжя (колишнього подружжя), за яким зареєстровано право власності на такі ділянки, а не обох з них;

(2) перевірка відповідності набувача земельної ділянки с/г призначення вимогам, визначеним у ст. 130 Земельного кодексу України, не буде провадитися під час набуття у власність земельних ділянок для ведення садівництва площею до 0,25 га або для ведення особистого селянського господарства, розташованих в межах населених пунктів, площею до 2 га, у такому випадку набувач ділянки має подати нотаріусу заяву про дотримання ним вказаних вимог, справжність підпису на якій засвідчується нотаріально;

(3) удосконалено процедуру реалізації переважного права купівлі земельної ділянки с/г призначення, саме:

- уточнено, що повідомлення про бажання скористатися переважним правом купівлі земельної ділянки сільськогосподарського призначення може бути надано лише суб'єктом такого права, який на момент надання згоди відповідно до закону може набувати у власність таку земельну ділянку;

- передбачено, що справжність підпису на повідомленні про бажання скористатися переважним правом купівлі земельної ділянки с/г призначення або на заяві про відмову від реалізації такого права має засвідчуватися нотаріально;

- доповнено, що процедура реалізації переважного права купівлі земельної ділянки с/г призначення, передбачена у ст. 130-1 Земельного кодексу України, не буде застосовуватися також під час продажу ділянок третім особам у разі подання нотаріусу, який посвідчуватиме відповідний договір купівлі-продажу земельної ділянки, заяв усіх суб'єктів переважного права купівлі земельної ділянки про відмову від такого права, справжність підпису на яких має засвідчуватись нотаріально;

- у разі, якщо продаж земельної ділянки с/г призначення здійснюється не на земельних торгах, заява про державну реєстрацію наміру її продажу має подаватися нотаріусу, який здійснюватиме нотаріальне посвідчення договору купівлі-продажу в межах його нотаріального округу за місцезнаходженням земельної ділянки або за зареєстрованим місцем проживання (місцезнаходженням) власника земельної ділянки, або нотаріуса, який його заміщує, разом з проєктом такого договору. Тобто, така заява не може подаватися нотаріусу за зареєстрованим місцем проживання (місцезнаходженням) потенційного покупця земельної ділянки;

- прибрано обмеження, що переважне право купівлі земельної ділянки с/г призначення може бути передано його суб'єктом іншій особі лише один раз, а натомість визначено, що це право може бути передано ним іншій особі на певний строк або на період дії спеціального дозволу на видобування корисних копалин (щодо суб'єктів переважного права першої черги) чи строку дії договору оренди землі (щодо суб'єктів переважного права другої черги). При цьому, переважне право купівлі земельної ділянки сільськогосподарського призначення, передане іншій особі суб'єктом першої черги, припиняється у разі анулювання спеціального дозволу на видобування корисних копалин, переважне право, передане іншій особі суб'єктом другої черги – у разі припинення права оренди земельної ділянки.

(4) запроваджено пілотний проєкт з визначення розміру земельного податку на основі показників масової оцінки земель. Зокрема, цим Законом передбачається обов'язковість зазначення ціни (вартості) земельних ділянок, речових прав на них чи розміру плати за користування земельною ділянкою при наданні інформації про зареєстровані речові права за відповідними цивільноправовими угодами при здійсненні інформаційної взаємодії між Державним земельним кадастром та Державним реєстром речових прав на нерухоме майно.

2. Набрали чинності законодавчі зміни, якими удосконалено надання пільг в оподаткування певних видів земельних ділянок

11.04.2023 року Верховна Рада України прийняла Закон України № 3050-IX "Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо звільнення від сплати екологічного податку, плати за землю та податку на нерухоме майно, відмінне від земельної ділянки, за знищене чи пошкоджене нерухоме майно" (далі – "Закон № 3050-IX"). Цей Закон набрав чинності 06.05.2023 року.

Серед іншого, вказаним Законом удосконалено надання пільг в оподаткуванні певних видів земельних ділянок у порівнянні з тими, які були запроваджені минулого року з набранням чинності Законом України № 2120-IX від 15.03.2022 року "Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо дії норм на період дії воєнного стану". Детальніше про це та інші важливі аспекти читайте нижче.

(1) Військовим та військово-цивільним адміністраціям на період дії воєнного чи надзвичайного стану в Україні надано повноваження у сфері регулювання податкових питань.

Цим Законом встановлено, що рішення про встановлення місцевих податків/зборів, надання податкових пільг мають право приймати відповідні військові адміністрації та військово-цивільні адміністрації, але виключно за умови, якщо на цих територіях не здійснюють свої повноваження відповідні сільські, селищні, міські ради.

Також, як відомо, з огляду на підп. 12.3.7 п. 12.3 ст. 12 Податкового кодексу України (далі – "ПК України") уповноваженим органам виконавчої влади, органам місцевого самоврядування не дозволяється встановлювати індивідуальні пільгові ставки місцевих податків та зборів для окремих юридичних/фізичних осіб чи ФОП-ів або звільняти їх від сплати таких податків та зборів.

Однак Законом № 3050-IX передбачається виняток з цього правила, який стосується того, що такі органи включно з військовими та військово-цивільними адміністраціями можуть приймати рішення про встановлення податкових пільг зі сплати місцевих податків та/або зборів на підставі заяв платників податків про визнання земельних ділянок непридатними для використання у зв'язку з потенційною загрозою їх забруднення вибухонебезпечними предметами (з обов'язковим зазначенням кадастрових номерів таких земельних ділянок). Такі рішення прийматимуться на кожний календарний рік окремо та на період не більше ніж до кінця поточного календарного року, в якому прийнято відповідне рішення.

(2) Щодо звільнення від сплати деяких податків

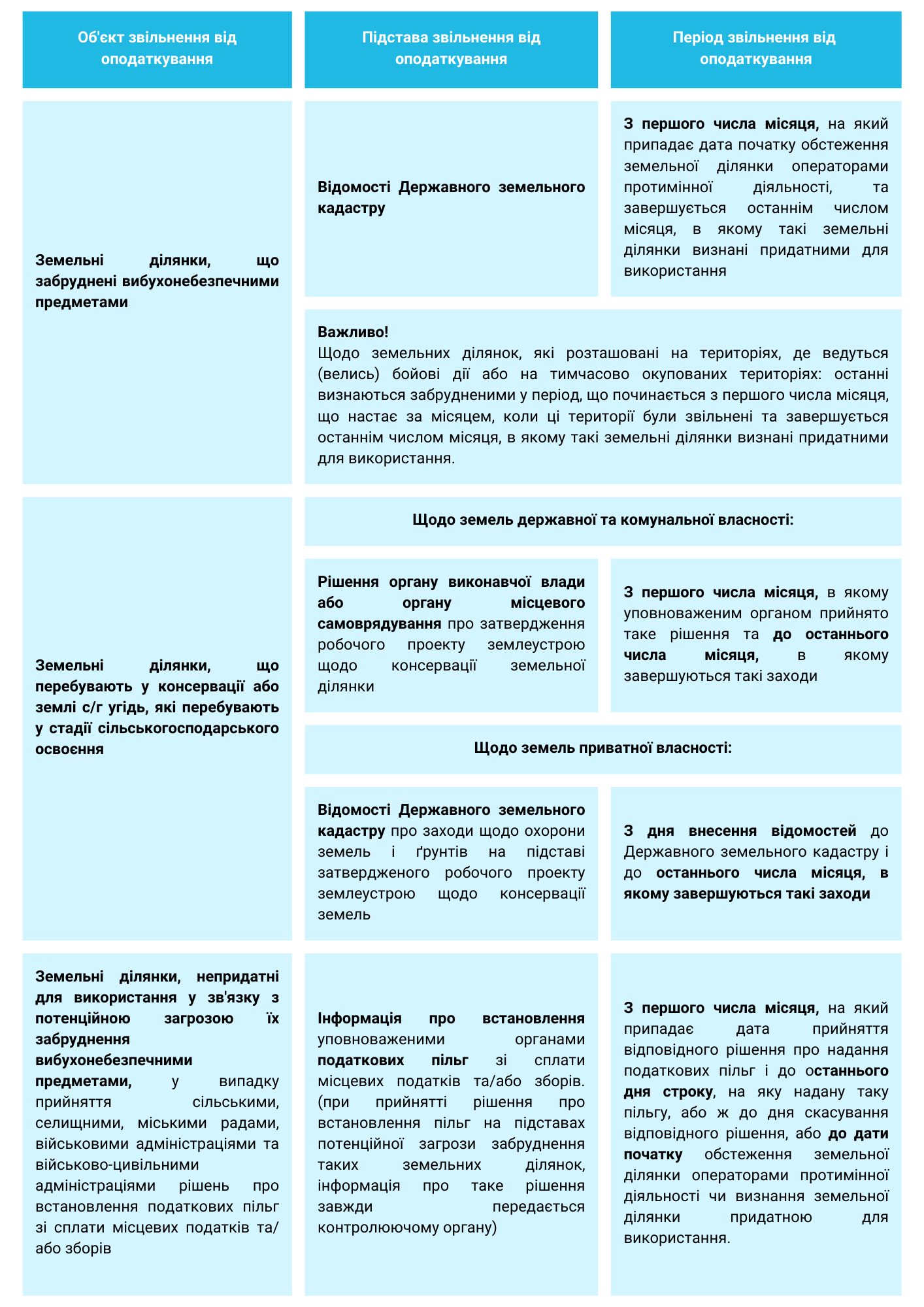

Щодо звільнення від сплати єдиного податку 4 групи та земельного податку

Цим Законом доповнено визначений у ст. 283 ПК України перелік земельних ділянок, що не підлягають оподаткуванню земельним податком, а також звільнено платників єдиного податку 4 групи від сплати єдиного податку за земельні ділянки, що перебувають у консервації, забруднені вибухонебезпечними предметами або непридатні для використання у зв'язку з потенційною загрозою їх забруднення вибухонебезпечними предметами.

У зв'язку із великим обсягом інформації, ми підготували зручну таблицю, в якій можна простежити всі внесені Законом № 3050-IX зміни щодо вищезазначених податків.

Щодо ненарахування орендної плати за користування земельними ділянками державної та комунальної власності:

Законом № 3050-IX також передбачено звільнення від сплати орендної плати за користування земельними ділянками державної та комунальної власності, зокрема, перелік таких земельних ділянок та строк звільнення можна побачити нижче:

(1) земельні ділянки, щодо яких прийнято рішення про затвердження робочого проєкту землеустрою щодо консервації земельної ділянки на строк, визначений цим проєктом;

(2) земельні ділянки, що забруднені вибухонебезпечними предметами, на строк з першого числа місяця на який припадає дата початку обстеження земельної ділянки операторами протимінної діяльності, та завершується останнім числом місяця, в якому такі земельні ділянки визнані придатними для використання;

ВАЖЛИВО! Якщо такі земельні ділянки, розташовані на територіях на яких ведуться (велися) активні бойові дії або є тимчасово окупованими, період коли земельні ділянки визнаються забрудненими вибухонебезпечними предметами визначається з першого числа місяця, що настає за місяцем, в якому завершено активні бойові дії або тимчасова окупація на відповідній території та завершується останнім числом місяця, в якому такі земельні ділянки визнані придатними для використання.

При цьому, для того, щоб орендна плата не нараховувалась, особа повинна звернутись із заявою про потенційне забруднення земельної ділянки вибухонебезпечними предметами до органу місцевого самоврядування, військової/ військово-цивільної адміністрації. За результатами розгляду цієї заяви, уповноважений орган ухвалить відповідне рішення, і у разі встановлення у цьому рішенні податкових пільг, останнє буде підставою для ненарахування орендної плати на визначений в рішенні період.

(3) земельні ділянки, які непридатні для використання у зв'язку з потенційною загрозою їх забруднення вибухонебезпечними предметами на строк, з першого числа місяця, на який припадає дата прийняття відповідного рішення уповноваженим органом про встановлення пільг та до останнього дня строку, на який надану таку пільгу, або ж на дату скасування відповідного рішення чи початку обстеження земельної ділянки.

Щодо звільнення від оподаткування земельних ділянок, які розташовані на територіях активних бойових дій або на тимчасово окупованих російською федерацією територіях:

Не нараховується та не сплачується мінімальне податкове зобов'язання, плата за землю (земельний податок та орендна плата за земельні ділянки державної та комунальної власності), що розташовані на територіях активних бойових дій або на тимчасово окупованих територіях України:

- за 2022 рік – у частині земельних ділянок (часток/паїв), що перебувають у власності чи користуванні фізичних осіб;

- з 01.03.2022 року до 31.12.2022 року – у частині земельних ділянок (часток/паїв), що перебувають у власності чи користуванні юридичних осіб та ФОП-ів.

Варто відзначити, що Законом № 3050-IX нарешті вирішено одне з проблемних питань надання податкових пільг щодо об'єктів оподаткування, які знаходяться на територіях, де ведуться активні бойові дії або є тимчасово окупованими. У попередній редакції ПК України передбачав, що перелік таких територій мав би визначатись Кабінетом Міністрів України, тому податківці не брали до уваги відповідний перелік, що був визначений Мінреінтеграції. Наразі ж це питання вирішено, оскільки нововведення передбачають використання для цих цілей, затвердженого наказом Мінреінтеграції № 309 від 22.12.2022 року (далі – "Перелік") .

Якщо платник податку вже задекларував за 2022 та/або 2023 роки податкові зобов'язання з плати за землю, орендної плати (щодо земельних ділянок, забруднених вибухонебезпечними предметами або непридатних для використання у зв'язку з потенційною загрозою їх забруднення вибухонебезпечними предметами), які розташовані на територіях, визначених Переліком, то він має право відкоригувати нараховані податкові зобов'язання за період березень 2022 - грудень 2023 року шляхом подання уточнюючих податкових декларацій.

При цьому, якщо платник податку вже отримав за 2022 або 2023 рік податкове повідомлення-рішення за земельні ділянки, які не підлягають оподаткуванню відповідно до цих нововведень, то останні підлягають скасуванню (відкликанню), а грошові зобов'язання та податковий борг анулюванню.

У тому разі, якщо платник податку вже сплатив відповідне податкове зобов'язання, то ці кошти підлягають зарахуванню виключно в рахунок майбутніх платежів за податок, який Ви сплатили, окрім тих випадків, коли у Вас наявний податковий борг, тоді ця сума зарахується в рахунок його погашення.

Важливо! Також тимчасово з 01.03.2022 року не буде нараховуватися та не сплачуватися єдиний податок четвертої групи з площі сільськогосподарських угідь та/або земель водного фонду, що перебуває у власності сільськогосподарського товаровиробника або надана йому у користування, у тому числі на умовах оренди, у податкових періодах, коли на територіях, на яких розташовані такі сільськогосподарські угіддя та/або землі водного фонду, ведуться бойові дії або території тимчасово окуповані збройними формуваннями російської федерації, до дати завершення на таких територіях активних бойових дій або тимчасової окупації російською федерацією. Однак це не стосується земельних ділянок, на яких бойові дії або окупація були завершені до 01.05.2022 року.

Більше того, у тому разі, якщо вищезгадані податкові зобов'язання нараховано, але не сплачено та не відкориговано платником податків, шляхом подання уточнюючих податкових декларацій за відповідний період, то визначені податкові зобов'язання не вважаються податковим боргом та підлягають анулюванню.

При цьому, починаючи з 01.05.2022 року та до 06.05.2023 року штрафні санкції та пеня не застосуються та не нараховуються, а застосовані (нараховані) підлягають анулюванню.

3. У Верховній Раді України зареєстровано законопроєкт № 9266 "Про електронні аграрні розписки", яким пропонується врегулювати аграрні розписки як неемісійні цінні папери в електронній формі.

Перш за все, на що варто звернути увагу, що цей законопроєкт не скасовує дію Закону України № 5479-VI від 16.10.2022 року "Про аграрні розписки", а лише запроваджує поряд з розписками у паперовій формі їх новий формат.

Про основні положення, які передбачає законопроєкт № 9266, детальніше нижче:

(1) електронні аграрні розписки можуть використовуватися як самостійний інструмент залучення грошових коштів у сільське господарство України, так і як інструмент розрахунків за діючими договорами;

(2) електронні аграрні розписки існуватимуть у формі електронного документу в Реєстрі електронних аграрних розписок (далі – "Реєстр");

Адміністратором цього Реєстру стане Центральний депозитарій цінних паперів. У Реєстрі деяка інформація буде загальнодоступною, наприклад, самостійно можна буде переглянути інформацію про видачу аграрної розписки та про боржника за нею, стан виконання зобов'язання за електронною аграрною розпискою, опис предмета застави тощо.

Електронну аграрну розписку можна буде створити у Реєстрі шляхом заповнення особою, яка має намір видати електронну аграрну розписку, відповідних реквізитів аграрної розписки та погодження її змісту особою, яка має намір отримати електронну аграрну розписку у власність, з накладенням цими особами кваліфікованих електронних підписів та депонування її у Центральному депозитарії цінних паперів.

(3) пропонується розширити коло суб'єктів, які можуть видавати аграрні розписки, зокрема, надавши таке право сільськогосподарським кооперативам;

(4) предметом застави за електронною аграрною розпискою може бути виключно майбутня сільськогосподарська продукція, окрім тих випадків, коли за результатами її збору цієї продукції не достатньо для повного виконання нею або грошовими коштами від її реалізації зобов'язань. У такому випадку предметом застави за електронною аграрною розпискою може стати будь-яка інша сільськогосподарська продукція, що вирощується/збирається/виробляється або буде вирощена/ зібрана/вироблена до повного виконання зобов'язань за цією агарною розпискою.